みなと銀行のマイカーローンは、幅広い用途に対応し、最大1,000万円まで借入可能な便利な商品です。

審査では、申込者の信用情報や返済能力が慎重に評価されます。

保証会社は「三井住友カード」が担当し、原則として保証人や担保は不要ですが、場合によっては連帯保証人が必要となることもあります。

所得証明書類が不要な場合もあり、手続きが簡便です。

ただし、審査基準は厳格であり、返済遅延の履歴がある場合は通過が難しくなる可能性があります。

みなと銀行基本情報

- 基本的な情報は 金融庁登録金融機関登録一覧 から取得しています。

- 銀行コードは 全国銀行協会の会員一覧 から取得しています。

- 法人番号は 国税庁法人番号公表サイト から取得しています。

| 金融機関 | みなと銀行 |

|---|---|

| 愛称 | |

| 金融機関コード | 0562 |

| 登録番号 | 近畿財務局長(登金)第22号 |

| 法人番号 | 9140001000027 |

| 本店所在地 | 兵庫県神戸市中央区三宮町2-1-1 |

| 代表電話番号 | 078-331-8141 |

| 代表者 | 武市寿一 |

| 公式サイト | https://www.minatobk.co.jp/ |

みなと銀行の経営理念

地域のみなさまとともに歩みます

金融・情報サービスの提供を通じて、地域に貢献します

当社及び当社グループ各社では、コーポレートガバナンスの強化・充実を経営上の最重要課題の一つとして位置付けており、「経営理念」の遵守を通じて、健全経営の堅持、地域社会の健全な発展への貢献等の実現に努めています。

みなと銀行マイカーローンの審査は厳しい?

審査基準とその内容

みなと銀行のマイカーローン審査は、申請者の信頼性と返済能力を重視する基準に基づいて行われます。

審査の主なポイントには、安定した収入、職業、勤続年数、信用情報が含まれます。

特に給与所得者の場合は勤続年数1年以上、自営業者であれば営業年数1年以上が必要とされています。

また、年収や現在の借入総額も加味されます。そのため、高額の借入金を希望する場合や信用情報に問題がある場合は「みなと銀行マイカーローンの審査は厳しい」と感じることがあるかもしれません。

みなと銀行と他銀行の審査の違い

みなと銀行のマイカーローン審査は、地域密着型の銀行であるため、信用情報や収入の安定性だけでなく、申込者の勤務先や住所がみなと銀行の営業区域内であるかどうかも審査の条件に含まれるという特徴があります。

この点が他銀行との大きな違いです。

他銀行では全国的な利用を前提にしていることが多い一方、みなと銀行では地域密着を重視しており、地元での経済活動を支えるプランが多く用意されています。

必要書類と提出方法

みなと銀行マイカーローンの申し込みには、審査に必要な書類がいくつかあります。

例えば、「本人確認書類」、「お使いみちを証明できる書類(自動車販売会社の注文書や見積書など)」、「振込先と支払金額が確認できる書類」などが必要です。

申込金額が500万円を超える場合には、「収入証明書(原本)」の提出も必要になります。

また、Webでの申込も可能で、必要書類はスマートフォンやPCを使って撮影し、専用のアップロード画面から提出することができます。

このオンライン手続きにより、手間を最小限に抑えながらスムーズに進めることが可能です。

審査結果の通知方法

仮審査の結果は、申し込みから最短翌営業日で通知されるため、スピーディーに確認できます。

本審査の結果については、申込者の指定する方法(電話、郵送、またはインターネット)で通知が行われます。

ただし、審査において「みなと銀行マイカーローンの審査に通らない」場合や「審査に落ちた」場合の理由は、詳細に伝えられないケースが一般的です。

そのため、信用情報や書類の不備、借入希望額と収入のバランスなどを事前にチェックしておくことが重要です。

よくある審査落ちの原因は何ですか?

みなと銀行マイカーローンの審査は厳しい?と疑問を持たれる方も多いですが、実際には安定収入や信用情報が重要視される傾向があります。審査に通らない主な原因として以下の点が挙げられます。

- 年収に対して借入希望額が高すぎる

- 過去にローンやクレジットカードの延滞記録がある

- 勤続年数が短い、または収入が不安定である

- 保証会社からの保証が得られない

これらを回避するためには、適切な借入額を設定し、勤続年数が短い方は審査の際に安定収入を証明する資料を準備することが効果的です。また、過去の信用情報に問題がある場合は早めに清算し、一定期間経過した後に申し込むことを検討しましょう。

みなと銀行マイカーローンの保証会社はどこ?

みなと銀行マイカーローンでは、「三井住友カード」が保証会社として保証をします。

保証会社は、ローンの返済が滞った場合に、借り手にかわって返済(代弁返済)をする役割があり、多くのマイカーローンでは、保証会社の利用が必須とされています。

三井住友カードというと、クレジットカードが有名ですが、実際にはクレジットカード業務の他にも、銀行ローンの保証業務も含めて様々な業務を行っています。

なお、みなと銀行マイカーローンでは保証会社が保証をするため、原則として担保や保証人を用意する必要はありません。ただし例外として、保証会社が連帯保証人を求める場合があります。

| 社名 | 三井住友カード株式会社 |

|---|---|

| 本社所在地 | 〒135-0061 東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル |

| 連絡先 | TEL:03-6634-1700 |

| 資本金 | 340億3千円(2024年3月末時点) |

銀行系マイカーローンにおける保証会社の基本的な役割と重要性

銀行系マイカーローンにおいて、保証会社は万が一借主が返済できなくなった場合に、代弁返済を行う役割があります。

これにより、借り手は保証人を探す手間を省き、金融機関は返済の保証を得ることができるのです。

保証会社の利用は、特に審査基準を満たすことが難しい若年層や収入が不安定な人にとって、融資を受ける大きな助けとなります。

また、保証会社を通じて融資を受けることで、金融機関はより多くの顧客に対して融資を提供することが可能となり、借り手も迅速に資金を受け取ることができます。

保証会社が評価するポイント

マイカーローンの審査を行う際、保証会社は独自の視点で借入希望者を評価します。

保証会社が特に注視するポイントは、返済能力と信用リスクの管理です。

年収や職業の安定性はもちろんのこと、過去の信用情報も詳細にチェックされます。

延滞歴や未払いの履歴がある場合、保証会社の評価に大きく響くことがあります。

加えて、銀行系ローンのような厳しい審査では、保証会社が関与することで、審査通過の可能性が広がることがあります。

ただし、保証会社を利用する際には保証料が発生するため、その費用とのバランスを考慮する必要があります。

保証会社の選択に関しては、どの程度の保証料を許容できるかを含め、自分にとって最適な選択をすることが大切です。

みなと銀行マイカーローンの特徴

| 商品名 | マイカーローン(三井住友カード) |

|---|---|

| 借入利率 | 年1.975%~年2.975% 変動金利・保証料込 審査結果によっては年3.575%~年4.575%となる場合があります |

| 資金使途 | 自家用自動車・バイク・ロードバイク(電動自転車を含む)・レジャーボート (プレジャーボート、クルーザーを含む)購入資金および購入時の関連資金 自家用自動車・バイク・ロードバイク(電動自転車を含む)・レジャーボート (プレジャーボート、クルーザーを含む)の部品・用品購入資金、修理・板金・車検費用 運転免許取得費用 車庫設備資金 等 上記を資金使途とする他の金融機関等のマイカーローンの借換資金 事業性資金や個人間の売買には利用できません 支払先等へご融資金を振込みできることが条件となります 20歳以上の方の場合、50万円までは振込不要とすることも可能です |

| 借入可能額 | 10万円以上1,000万円以内(1万円単位) 借換の場合は、借換対象ローンの一括返済金額が上限 Web契約の場合10万円以上500万円以内(1万円単位) 就職内定者及び新卒者は10万円以上200万円以内 |

| 借入期間 | 6ヵ月以上10年以内(1ヵ月単位) |

| 担保・保証人 | 原則不要 |

| 保証会社 | 三井住友カード株式会社 |

| 返済方法 | 元利均等返済 融資金の50%を上限にボーナス時増額返済を併用可能 |

| 繰上返済 | 可能 繰上返済手数料は必要ありません |

| 利用できる方 | 申込時満18歳以上、最終返済時満75歳以下の方 日本国籍を有する方、又は永住許可を受けている外国人の方 安定した収入が継続して得られる方で、給与所得者の方は勤続年数が1年以上、自営業者の方は営業年数が1年以上ある方 みなと銀行の営業区域内(東京支店は除く)に居住または勤務している方 借換の場合、対象マイカーローンの返済遅延がない方 保証会社の保証が受けられる方 6カ月以内の就職内定者・新卒者で安定した収入の見込める方も申込可能です |

| 指定紛争解決機関 | 一般社団法人全国銀行協会 連絡先 全国銀行協会相談室 電話番号 0570-017109 または 03-5252-3772 |

みなと銀行マイカーローン金利は1.975%~4.575%

みなと銀行のマイカーローンは、基準金利は3.925%とされていますが、キャンペーン期間中は年2.975%の金利が適用されます。

さらに、みなと銀行との取引内容により、最大で-1.0%の金利優遇があります(下記参照)。そのため、金利優遇を利用できれば、最も安い場合で年1.975%の金利で借りられます。

ただし、審査結果によっては、年3.575~4.575%の金利になる場合があります。

みなと銀行マイカーローンの金利優遇

みなと銀行マイカーローンは、みなと銀行との取引状況等に応じて、下記のように金利優遇が適用されます。引き下げ幅は最大で-1.0%です。

| 取引項目 | 引き下げ幅 |

|---|---|

| 給与振込または年金振込の指定 | -0.4% |

| みなとカード(VISA/JCB)会員 | -0.4% |

| りそなデビットカード(Visa)をお持ちの方、または「みなとdeグループアプリ」セットアップ済の方 | -0.4% |

| ネット(PC・スマホ)から申込(WEB完結契約を含む) | -0.2% |

| EV(電気自動車)・FCV(燃料電池車)の購入 申込時点で、対象車種であることが確認できる資料(見積書や請求書等)の添付が必要です | -0.2% |

みなと銀行マイカーローンは原則として勤続(営業)年数1年以上が必要

みなと銀行マイカーローンを利用するためには、勤続年数(自営業等の方は営業年数)が1年以上ある必要があります。

そのため、転職直後の方や独立後間もない方などの場合、みなと銀行マイカーローンを利用できない場合があります。

ただし、大学等に在学中かつ就職が内定している方や、就職して1年未満の新卒者の方は、利用の対象になります。この場合、融資金額は200万円以内となります。

みなと銀行マイカーローンはWeb契約の場合融資額は500万円まで

みなと銀行マイカーローンは、融資可能額は10万円以上1000万円以内とされていますが、Web契約の場合は融資金額は500万円までとなります。

すなわち、500万円を超える借入を希望する場合は、Webではなく店頭で契約する必要があります。またこの場合、申込時に所得証明書類の提出が必須となります。

みなと銀行マイカーローンは手数料がかからない

みなと銀行マイカーローンは、融資時の事務手数料や、繰上返済手数料、保証料などが追加で発生することはありません。

他社マイカーローンだと、事務手数料や繰上返済手数料等が発生する場合がありますが、みなと銀行マイカーローンであれば、基本的に利息分のみのコストで借りることができます。

審査通過のポイント:押さえておくべき点

職業や収入の安定性をアピールする方法

みなと銀行マイカーローンの審査では、職業や収入の安定性が重視される傾向があります。

特に、勤続年数が長いほど審査通過の可能性が高まります。給与所得者の場合、最低でも1年以上の勤続年数が求められ、自営業者では1年以上の営業実績が必要です。

職業や収入の安定を示すためには、勤続年数を証明する書類や給与明細を正確に準備することが重要です。

また、収入に関しては、ローン返済の負担が重すぎないことを示す収入証明書の提出が必要になることがあります。

過去のローン利用履歴の確認

過去のローン利用履歴も、みなと銀行マイカーローンの審査を通過する上で重要なポイントです。

信用情報に延滞や返済遅延が記録されていると、審査で不利になることがあります。

そのため、事前に個人信用情報を確認し、問題がないか確認しておくことをおすすめします。

特に、「みなと銀行 審査 厳しい」「マイカーローン 通らない」といった原因は、こうした信用情報に起因するケースが多いです。

もし気になる点があれば、過去に未納や延滞がある場合、その解消をまず優先しましょう。

借入希望額の設定と適切な計画

借入希望額を無理なく返済できる範囲に設定することも、審査に通過するための大切なポイントです。

みなと銀行マイカーローンでは、借入可能額が10万円から1,000万円までで設定できますが、希望額が過大であると「審査が厳しい」と感じやすくなるリスクがあります。

適切な月々の返済計画を立てるために、車の購入代金や必要な諸経費をできるだけ正確に計算し、自分の収入と生活費に照らし合わせながら借入金額を設定しましょう。

また、銀行のシミュレーションツールを活用することで、安心して計画を進めることが可能です。

保証人や担保の必要性を検討する

みなと銀行マイカーローンでは、基本的に保証会社が保証を行うため、原則として保証人や担保の提供は不要です。

ただし、場合によっては審査基準によって保証人が求められることがあります。

過去のローン履歴や収入状況によって審査で不利になる要素がある場合には、信頼できる保証人を準備しておくことで、審査通過の可能性を高めることがあります。

保証人や担保が必要か否かについては、契約前に銀行の担当者に相談すると良いでしょう。

みなと銀行マイカーローン申込方法

Web完結契約の場合

Web完結契約は、申込~契約・融資までを全てWebで完結でき、来店の必要がないため便利です。

ただし、500万円を超える融資を希望する方や、18歳・19歳の方はWeb契約は利用できないため、来店して申し込む必要があります。

申込フォームに必要項目を入力し、申込手続を行います。

申込完了後、入力したメールアドレス宛てに、申込受付の連絡メールが送られてきます。

メールに記載されたURLより、必要な情報を入力し、本人確認資料をアップロードします。

審査完了後、審査結果と今後の手続きの案内が記載されたメールが送信されてきます。

メールに記載されたURLより、契約情報を入力し、資金使途確認資料をアップロードしてください。

契約内容確認のため、電話で連絡があります。

契約内容を確認後、融資実行予定日を記載した契約完了のメールをお送りします。

融資金は返済用口座へいったん入金後、支払先(お借換えの場合はお借入先)宛に振り込まれます。

後日、融資計算書・契約書控え・振込金領収書等が、簡易書留(転送不要)で送付されてきます。

Webでの申込手続きのコツ

みなと銀行では、マイカーローンのWeb完結契約が可能です。この手続きを活用することで、忙しい方でも手軽に申込みを進められます。

ただし、スムーズに手続きを進めるためにはいくつかのポイントを押さえておくことが大切です。

まず、必要な書類(本人確認書類、購入予定の自動車販売店の見積書、収入証明書など)を事前に準備しましょう。

書類が揃っていないと手続きが遅れる原因になります。また、スマートフォンやPCでの書類アップロードが必要なため、事前に書類を撮影し、画質確認を行っておくと良いでしょう。

さらに、Web申請には正しい情報の入力が求められます。不正確な情報は審査に影響することがあるため、入力内容をよく確認しましょう。

疑問点がある場合は、みなと銀行のサポート窓口に問い合わせることで、手続きのミスを防ぐことができます。

店頭契約の場合

店頭契約の場合であっても、基本的な流れは同じです。

仮審査の申込は、Web・FAX・郵送のいずれかの方法で行います。

Webで申し込む場合は、申込フォームに必要項目を入力して申込手続を行います。

申込完了後、入力したメールアドレス宛てに、申込受付の連絡メールが送られてきますので、記載されたURLより、必要な情報を入力して本人確認資料をアップロードします。

審査が完了すれば、みなと銀行から電話で審査結果の連絡があります。連絡は平日に行われます。

無事審査に通過していれば、正式審査を行うため、必要書類の提出が必要になります。

みなと銀行の店舗へ必要書類を持参して、窓口で書類を提出し、正式申込の手続きを行います。

再度みなと銀行の窓口へ来店し、ローン契約書を記入します。

融資金は返済用口座へいったん入金後、支払先(借換えの場合は借入先)に振り込まれます。

みなと銀行マイカーローンを利用する上での注意点

金利変動リスクとその対策

みなと銀行マイカーローンでは変動金利が採用されています。

これは市場金利の動向によって利率が変動する仕組みです。

具体的には、現在の金利は年2.100%~年3.100%とされており、審査によっては年3.975%~年4.975%になる場合もあります。

ただし金利が低い時にはメリットがありますが、金利が上昇すれば月々の返済額が予想以上に増える可能性があります。

そのため、金利変動リスクを抑える方法としては、毎月の返済金額に余裕を持たせる計画を立てることが重要です。

また、仮に金利が上昇した場合でも返済が滞らないよう、貯蓄をしておくことも有効です。

契約前にみなと銀行の担当者に相談し、想定される金利変動の影響について詳しく確認しておくと安心です。

返済期間に関する留意点

みなと銀行マイカーローンの返済期間は、最短で6か月、最長で10年まで設定可能となっています。

短期返済を選べば利息の総額は抑えられますが、毎月の返済負担は重くなります。

一方、長期返済を選ぶと毎月の返済額は軽減されますが、総支払額が増える可能性があります。

そのため、返済期間を設定する際には、収入や生活費とのバランスを考慮して無理のない返済計画を立てることが重要です。

また、将来の収入変動を予測して余裕を持った計画を検討することをおすすめします。

計画を立てる際には、インターネット上にあるローンシミュレーターを活用すると具体的な返済イメージがつかみやすくなります。

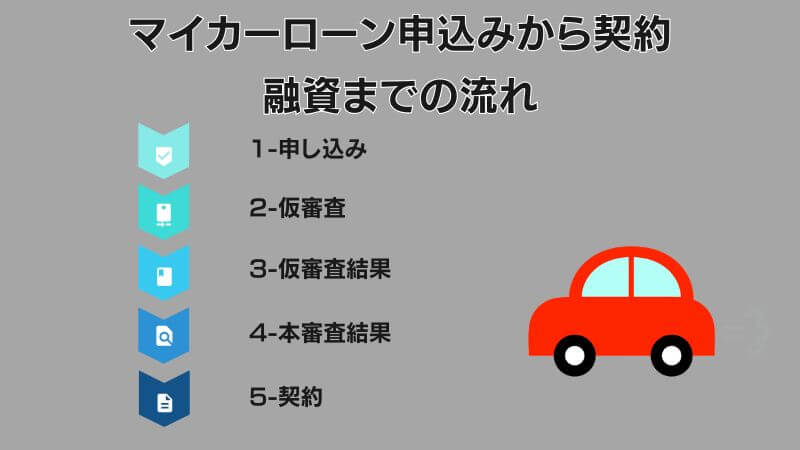

みなと銀行マイカーローンの申込・契約方法は、「Web完結」と「店頭」の2通りがあります。

それぞれの契約までの流れは下記の通りで、どちらの契約方法であっても、Webから仮審査を申込できます。